Wer seine Steuererklärung nicht oder zu spät abgibt, kann mit einem Verspätungszuschlag belangt werden – das ist soweit nichts Neues.

Mit dem Gesetz zur Modernisierung des Besteuerungsverfahrens wurde die bis dahin geltende Ermessensentscheidung durch die Einführung des automatischen Verspätungszuschlags gem. § 152 Abs. 2 AO stark eingeschränkt.

Für Besteuerungszeitpunkte ab 2018 heißt das: In vielen Fällen kann die Finanzbehörde nicht mehr selbst entscheiden, ob ein Verspätungszuschlag festgesetzt wird. Vielmehr entsteht dieser ganz ohne Zutun der Behörde automatisch, so die aktuelle Mitteilung des DStV.

Unter www.dstv.de erhalten Sie einen Überblick über alles Wesentliche hinsichtlich des Verspätungszuschlags.

Sonderregelung für Abgabe einer Steuererklärung nach Aufforderung

Wird ein Steuerpflichtiger nach gesetzlichem Fristablauf erstmals aufgefordert, eine Steuererklärung abzugeben, von der er bis dato dachte, sie nicht abgeben zu müssen, ist noch nicht automatisch ein Verspätungszuschlag entstanden. Erst wenn die seitens des Finanzamts bezeichnete Frist zur Abgabe verstreicht, wird ein Verspätungszuschlag fällig.

Aus der Gesetzesbegründung (BT-Drs. 18/8434) ergibt sich, dass diese Regelung besonders Rentner im Blick hatte. Nämlich solche, die in der Vergangenheit vom zuständigen Finanzamt eine Nichtveranlagungs-Bescheinigung oder eine Mitteilung erhalten haben, künftig nicht mehr erklärungspflichtig zu sein.

Diese können in späteren Veranlagungszeiträumen dennoch durch Rentenerhöhungen zur Abgabe einer Steuererklärung verpflichtet sein. Daher kann es passieren, dass die Finanzverwaltung Steuererklärungen für länger zurückliegende Zeiträume anfordert. Die Sonderregelung soll nun verhindern, dass dies zulasten der Betroffenen geht.

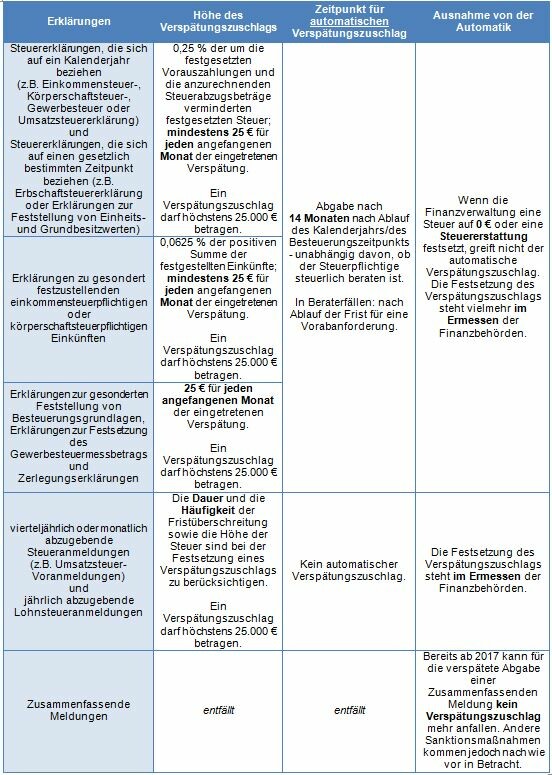

Die folgende Tabelle des Deutschen Steuerberaterverbands e.V. (DStV) fasst das Wesentliche auf einen Blick zusammen.