Erhalten Angehörige eines Pflegebedürftigen oder andere Personen, die den Pflegebedürftigen aus sittlichen Gründen unterstützen, Gelder von der Pflegeversicherung oder aus anderen Sozialleistungsgesetzen, stellt sich aus steuerlicher Sicht die Frage, ob diese Einnahmen nach § 3 Nr. 36 EStG steuerfrei sind. Im Folgenden erhalten Sie die wichtigsten Infos zu dieser Thematik, die auf Bund-Länder-Ebene festgelegt wurden. |

Grundsätze zur Steuerfreiheit

§ 3 Nr. 36 EStG befreit Einnahmen, die eine Pflegeperson für Leistungen an einen Pflegebedürftigen erhält. Die Steuerfreiheit ist an folgende Voraussetzungen geknüpft:

- Pflegebedürftigkeit: Die Einnahmen müssen aus Leistungen für einen Pflegebedürftigen entstehen. Pflegebedürftig sind nach § 14 Abs. 1 SGB XI Personen, die körperliche, kognitive oder psychische Beeinträchtigungen haben oder gesundheitlich bedingte Belastungen oder Anforderungen nicht selbstständig kompensieren oder bewältigen können. Sie müssen auf Dauer von mindestens sechs Monaten in erheblichen Maß Hilfe benötigen.

- Begünstigte Pflegeperson: Die Definition der Pflegeperson richtet sich nach steuerlichen Grundsätzen und nicht nach § 19 SGB XI. Danach sind Pflegepersonen nach § 3 Nr. 36 EStG begünstigt, die nahe Angehörige im Sinn des § 15 AO sind. Leistungen anderer Personen an Pflegebedürftige sind nur steuerfrei, wenn diese aus einer sittlichen Verpflichtung erbracht werden.

- Begünstigte Pflegeleistungen: Steuerfrei sind Einnahmen aus Leistungen für körperbezogene Pflegemaßnahmen, für pflegerische Betreuungsmaßnahmen oder für die Hilfe bei der Haushaltsführung.

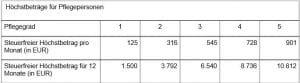

Die Höhe der Steuerfreiheit ist auf die in § 37 und 45b SGB XI vorgesehenen Beträge beschränkt. Die steuerfreien Höchstbeträge richten sich nach dem Grad der Pflegebedürftigkeit. Je nach Pflegegrad gelten danach folgende steuerfreie Höchstbeträge für Pflegepersonen:

Höchstbeträge für Pflegepersonen

Für welche Einnahmen greift die Steuerbefreiung?

Auf Bund-Länder-Ebene wurde 2019 beschlossen, dass der Anwendungsbereich des § 3 Nr. 36 EStG außer auf Leistungen an Pflegebedürftige im Sinne des SGB XI auch auf vergleichbare Fälle von weitergeleiteten Erstattungen für die Grundpflege und hauswirtschaftliche Versorgung von Hilfsbedürftigen anzuwenden ist. Danach gilt die Steuerfreiheit auch für folgende vergleichbare Fälle:

Erstattungen der Krankenversicherung nach § 37 SGB V für häusliche Pflege durch Privatpersonen, für selbst beschaffte Haushaltshilfen nach § 38 Abs. 4 SGB V, für Erstattungen im Rahmen der Verhinderungspflege nach § 39 SGB XI sowie für entsprechende Leistungen nach dem Bundesversorgungsgesetz und Gesetzen, die das Bundesversorgungsgesetz für entsprechend anwendbar erklären.

- Leistungen nach dem Recht der gesetzlichen Unfallversicherung.

- Leistungen aus öffentlichen Kassen aufgrund gesetzlich geregelter Unfallversorgung oder Unfallfürsorge.

- Leistungen der Beihilfe nach den Beihilfevorschriften des Bundes und der Länder und Leistungen der freien Heilfürsorge (oder unentgeltlich truppenärztliche Versorgung), wenn der Betreffende trotz Pflegebedürftigkeit (vorübergehend) noch im aktiven Dienst ist.

- Leistungen im Sozialhilferecht (SGB XIII).

- Entsprechende Leistungen aus dem Ausland oder von einer zwischenstaatlichen oder überstaatlichen Einrichtung.

Praxistipp | Steuerfrei sind die weitergeleiteten Erstattungen bei der Pflegeperson jedoch nur, soweit diese nicht das Pflegegeld des Pflegegrades 5 nach § 37 SGB XI übersteigen, also maximal bis zu 901 EUR pro Monat.

Beispiel

Die Tochter pflegt ihre Mutter (Pflegegrad 2). Neben dem Pflegegeld von 316 EUR leitet ihr die Mutter auch noch Leistungen aus der gesetzlichen Unfallversicherung weiter. Insgesamt erhält die Tochter dadurch für ihre Pflegetätigkeit jährlich 13.000 EUR.

Folge: Die Steuerfreiheit ist auf 10.812 EUR pro Jahr beschränkt (siehe Tabelle).

Zusätzlich gewährte Vergütungen des Pflegebedürftigen

Nicht erfasst von der Steuerfreiheit sind zusätzlich gewährte Vergütungen, die der Pflegebedürftige an die Pflegeperson bezahlt. Das gilt selbst dann, wenn die Gesamtvergütung unterhalb der Höhe des Pflegegeldes liegt.

Beispiel

Der Sohn pflegte seinen Vater (Pflegegrad 3) ab Januar 2019 in dessen Haushalt. Zwischen März und Dezember 2019 wurde dem Sohn Pflegegeld i. H. v. 5.450 EUR (10 × 545 EUR) weitergeleitet. Für Januar und Februar wurde das Pflegegeld an seine Schwester weitergeleitet, die ihn Januar und Februar noch mitbetreute. In den Monaten Januar und Februar zahlte der Vater dem Sohn aus eigener Tasche 800 EUR.

Folge: Obwohl die Einnahmen beim Sohn insgesamt nur 6.250 EUR betragen (5.450 EUR weitergeleitetes Pflegegeld zzgl. Vergütung des Vaters in Höhe von 800 EUR) und damit unter dem Höchstbetrag von 6.540 EUR liegen (siehe Tabelle bei Grundsätzen), muss der Sohn die erhaltenen 800 EUR als sonstige Einkünfte versteuern.

Weiterleitung des Entlastungsbetrags bei Pflegegrad 1 fällt unter die Steuerbefreiung nach § 3 Nr. 36 EStG. In der Tabelle mit den steuerfreien Höchstbeträgen wurde auch der Pflegegrad 1 erfasst, obwohl es hier nach § 37 SGB XI kein Pflegegeld gibt. Das liegt daran, dass auf Bund-Länder-Ebene im

Jahr 2019 folgende Aussage zu Pflegegrad 1 getroffen wurde:

„Erhält ein Pflegebedürftiger mit Pflegegrad 1 den Entlastungsbetrag nach § 45b Abs. 1 Satz 1 SGB XI i. H. v. 125 EUR pro Monat und leitet ihn an die Pflegeperson weiter, greift für die Einnahmen des Pflegenden die Steuerfreiheit nach § 3 Nr. 36 EStG.“

Wann liegt eine sittliche Verpflichtung vor?

Die Steuerfreiheit nach § 3 Nr. 36 EStG für weitergeleitete Pflegegelder oder bei Pflegegrad 1 für den weitergeleiteten Entlastungsbetrag ist bei Pflegepersonen, die keine nahen Angehörigen sind, nur dann anzuwenden, wenn sie eine sittliche Pflicht im Sinn des § 33 Abs. 2 EStG gegenüber dem Pflegebedürftigen erfüllen.

Praxistipp | Da es in der Praxis oftmals schwer sein dürfte, die sittliche Verpflichtung zu begründen oder zu überprüfen, gilt folgende Vereinfachungsregelung. Die sittliche Verpflichtung ist zu bejahen, wenn die Pflegeperson nur für „einen“ Pflegebedürftigen tätig wird. In der Sitzung auf Bund-Länder-Ebene sollte die sittliche Verpflichtung gelockert werden. Angedacht war, dass eine sittliche Verpflichtung auch dann zu bejahen ist, wenn die Pflegeperson nicht mehr als „zwei“ Pflegebedürftige betreut. Das wurde von den Sitzungsteilnehmern jedoch abgelehnt.

Mehrere Pflegepersonen: Steuerfreier Höchstbetrag gilt für jede Pflegeperson

Eine weitere wichtige Aussage, die auf Bund-Länder-Ebene getroffen wurde, ist die Aussage, dass jeder Pflegeperson der Höchstbetrag zusteht.

Beispiel

Die Mutter (Pflegegrad 3) wird abwechselnd von ihrem Sohn und ihrer Tochter gepflegt. Dem Sohn wird das Pflegegeld für Pflegegrad 3 i. H. v. 6.540 EUR überwiesen. Die Tochter bekommt eine Erstattung der gesetzlichen Unfallversicherung i. H. v. 8.000 EUR weitergeleitet.

Folge: Die Einnahmen des Sohnes und der Tochter sind jeweils nach § 3 Nr. 36 EStG steuerfrei.

Gilt die Steuerfreiheit auch bei der Verhinderungspflege?

Fällt die eigentliche Pflegeperson wegen Krankheit, Urlaub oder Kur für die Pflege aus und übernimmt in dieser Zeit ein Angehöriger oder eine Person aus sittlichen Gründen die Pflege, spricht man von der sogenannten Verhinderungspflege. In der Praxis stellt sich hier natürlich auch die Frage, ob die auf Bund-Länder-Ebene getroffenen Aussagen zur Steuerfreiheit auch auf die Verhinderungspflege zutreffen. Die Antwort lautet „ja“.

Im Sozialversicherungsrecht wird zwar zwischen der eigentlichen Pflegeperson, für die sich eine Anspruchsgrundlage nach § 37 SGB XI ergibt, und der Person, die im Fall einer Verhinderung der eigentlichen Pflegeperson die Pflege vertretungsweise übernimmt, unterschieden.

Im Steuerrecht wird dagegen kein Unterschied zwischen Pflege und Verhinderungspflege gemacht (siehe dazu OFD Frankfurt 12.7.13, S 2342 A – 75 – St 213, Abruf-Nr. 133251; OFD Magdeburg 8.8.13, S 2342 – 98 – St 223, Abruf-Nr. 133250).

Verhaltensknigge bei Streitigkeiten mit dem Finanzamt

Die Sachbearbeiter in den Finanzämtern sind über die steuerlichen Besonderheiten bei Einnahmen aus der Pflege oftmals schlecht informiert und deshalb mit der Bearbeitung der Steuererklärung der Pflegeperson überfordert. Sollte Uneinigkeit bei der Steuerfreistellung bestehen, sollte darum gebeten werden, die übergeordnete Behörde einzuschalten (Landesamt oder Oberfinanzdirektion). Dort wird man die auf Bund-Länder-Ebene gefundenen Aussagen zur Steuerfreiheit von Pflegegeldern bei den Pflegepersonen kennen.